消費税法インボイス制度導入

1. インボイス制度の導入=適格請求書発行事業者になる

2023年10月より消費税法(=VAT法)において、インボイス制度が導入されることになります。日本の消費税率は10%です。「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」は軽減税率8%が適用されます。

取引において、Input 消費税(=input VAT)の還付を受けたい者は、原則として2023年9月末までに、税務署から登録番号を得なければなりません。登録事業者は、Input 消費税(=input VAT)の還付を得られますが、同時にOutput 消費税(=Output VAT)の申告を定期的に、しなければなりません。

2. 経過措置

経過措置もあります。2023年9月末までに登録番号を得ない者は、

1)最初の3年間(2023年10月1日~2026年9月末)

Input 消費税(=input VAT)の80%を控除できます。

2)次の3年間(2026年10月1日~2029年9月末)

Input 消費税(=input VAT)の50%を控除できます。

3)それ以降(2029年10月1日~)

Input 消費税(=input VAT)は100%を控除できなくなります。

3. 登録番号取得の特例

経過期間中ならば、いつでも税務署から登録番号を取得し、適格請求書発行事業者になることができます。2024年2月から適格請求書発行事業者になる場合は、12月31日までに、登録申請が必要です(課税期間の初日から起算して「1か月前の日」までに、登録申請することが必要です)

4. 日本への輸入品

最初の輸入時には、輸入許可書をもってインボイスに代行されます。

5. 外国の事業者

1)すでに日本で消費税の課税事業者になっている場合

2023年9月末までに、税務署から登録番号を取得し、後に説明する適格インボイスの記載要領に則って、インボイスを発行します。

2)日本の非居住者で、日本の取引に介在する者

日本の居住者を納税管理人に指定し、2023年9月末までに、税務署から登録番号を取得し、後に説明する適格インボイスの記載要領に則って、インボイスを発行します。

登録事業者は、納税管理人を通じて、消費税申告を行います。 Input 消費税(=input VAT)の還付を得られますが、同時にOutput 消費税(=Output VAT)の申告を定期的に、しなければなりません。

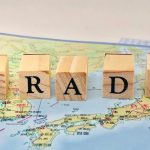

6. 適格インボイス 記載事項

1) インボイス発行事業者の氏名または名称、登録番号

2)取引年月日

3)取引内容(軽減税率の対象品目である旨も記載)

4)税率毎に区分して合計した対価の額、適用税率

5) 消費税率等

6) 書類の交付を受ける事業者の氏名または名称

ご不明な点やお悩みのご相談がおありの方は、お気軽にコチラからお問い合わせ下さい⇒

-

前の記事

○○国向け、XX輸出品は、輸出許可が必要でしょうか? 2023.08.02

-

次の記事

電子インボイスの活用 2023.10.11